近日,特斯拉實現(xiàn)三大突破:訂單業(yè)內(nèi)稱雄,市值問鼎萬億,股價突破千元。

據(jù)報道,全球最大的汽車租賃公司之一Hertz Global日前向特斯拉訂購10萬輛電動汽車,訂單金額高達42億美元,一舉成為電動汽車有史以來最大一筆交易,并鎖定了特斯拉約10%的年產(chǎn)能。此外,特斯拉三季度在華收入31.13億美元,同比大增78.5%。特斯拉Model 3成為9月份歐洲新車銷量第一的全電動汽車。

回看國內(nèi)市場,中國電子商會智能電動汽車專委會發(fā)布的“2021年三季度新能源乘用車終端銷售銷量數(shù)據(jù)”報告顯示,當季乘用車終端汽車市場出現(xiàn)兩極分化走勢,新能源乘用車增量明顯,今年前三季度,我國新能源汽車前三季度產(chǎn)銷分別完成216.6萬輛和215.7萬輛,同比分別增長了1.8和1.9倍。預計2021年純電動乘用車終端銷量將超過200萬輛,占比將超過10%。

同時,結合世界各國給出的禁售燃油車時間表:

來源:ST公開信息整理

這些數(shù)據(jù)無一例外都表明了電動汽車市場正在呈現(xiàn)出“爆發(fā)式增長”的態(tài)勢。同時,電動汽車火爆的背后,整個產(chǎn)業(yè)鏈無疑也將獲得更多的機會和更廣闊的市場空間。

據(jù)中國汽車工業(yè)協(xié)會的數(shù)據(jù)顯示,每輛傳統(tǒng)內(nèi)燃機汽車需要500-600顆芯片,而到了新能源汽車時代,單車芯片用量升至1000-2000顆。同時隨著新能源汽車的起量,對于半導體芯片的需求與日俱增,2020年,車用芯片市場達到439億顆的市場規(guī)模(市場價值約339億美元),預計到2026年將達到903億顆(市場規(guī)模約655億美元)。

數(shù)據(jù)來源:中國汽車工業(yè)協(xié)會;圖源:ST

在巨大的市場前景和增長趨勢下,追溯產(chǎn)業(yè)鏈來看,智能電動汽車硬件的三個基本要素為電芯、功率芯片和高算力芯片,這是三根最基本的柱子。

順著這個思路,本文圍繞當下比較火熱的SiC功率器件以及車載高算力AI芯片做一些探討,在電動汽車爆發(fā)的趨勢下,半導體芯片行業(yè)是否做好了準備。

碳化硅需求爆發(fā)

眾所周知,電動汽車的電驅動主要由電機、減速器和控制器三部分組成,電機中最關鍵的是電機控制器,而電機控制器中最核心的是IGBT功率控制模塊,IGBT可以理解為一個用來掌控電能的開關,電能的轉化輸出等控制都通過它,其成本約占據(jù)電機驅動系統(tǒng)的一半,屬于第二代功率半導體器件。

而比IGBT性能更領先的第三代技術便是碳化硅(SiC),SiC是一個比IGBT更先進的控制器芯片,能夠承受更大范圍的電壓、更大的電流,且體積更小、開關損耗更低,省電的同時工作頻率也更高,能夠滿足高性能等全方面的需求。

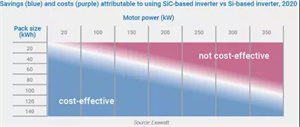

《Silicon Carbide in the UK Electric Vehicles andBeyond》:SiC與電池和電機功率的關系

在SiC車用市場,特斯拉是無人不知,無人不曉,有說法稱SiC是特斯拉成名的關鍵。2018年,特斯拉在Model 3的前后電機控制器都使用了SiC模塊,成為了第一個吃螃蟹的人,一舉點醒了芯片市場,促使芯片產(chǎn)業(yè)將芯片材料由硅轉向SiC。

此外,特斯拉發(fā)布的Model S Plaid也采用了SiC MOSFET。據(jù)業(yè)內(nèi)人士表示,SiC將逆變器減重57%,將電池續(xù)航提升了6%以上,助力ModelS Plaid速度超越了布加迪。成本方面,有業(yè)內(nèi)人士表示,特斯拉的SiC模塊成本已與硅基IGBT相差無幾,采用SiC的整車成本可以從電池、汽車空間以及散熱系統(tǒng)等方面降低2000美元。

有數(shù)據(jù)統(tǒng)計,預計今年將有100萬輛以上的電動汽車采用SiC的主逆變器。而特斯拉未來兩年的需求就將吃掉現(xiàn)有全球產(chǎn)能,業(yè)內(nèi)從今年早些時候開始,就已經(jīng)掀起了一波洶涌的投資浪潮。

按照估算,今年預計有101.1萬臺純電動汽車采用了SiC的主逆變器,整體的規(guī)模主要是跟著特斯拉的需求在擴大規(guī)模。同時,以特斯拉Model3、比亞迪漢為代表的車型在逆變器中采用SiC功率模塊只是車用SiC器件的起步,未來隨著SiC在車載充電器、DC/DC轉換以及充電樁中滲透率提升,市場空間有望快速擴大。

Wolfspeed表示,預計到2022年,SiC在電動車用市場空間將快速增長到24億美元,是2017年車用SiC整體收入(700萬美元)的300多倍;羅姆測算,到2026年幾乎所有搭載800V動力電池的車型采用SiC方案都將更具成本優(yōu)勢。

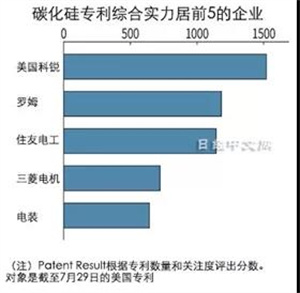

在SiC領域,Wolfspeed是行業(yè)引領者。據(jù)日本東京研究公司Patent Result專利統(tǒng)計顯示,涉足SiC半導體基板的美國科銳(Cree,即現(xiàn)在的Wolfspeed)排在首位,第2~5位則都是日本企業(yè):羅姆、住友電工、三菱電機、電裝。

圖源:日經(jīng)中文網(wǎng)

縱觀全球SiC產(chǎn)業(yè)格局,當下SiC市場主要由歐美日把持。具備成熟SiC底材生成能力的供應商都被國際半導體生產(chǎn)商所掌控,包括Wolfspeed、SiCrystal、NORSTEL等,國外半導體廠商掌握著SiC底材的定價權;歐洲以晶片、SiC器件和制造為主,代表公司有英飛凌、意法半導體等;日本在設備和模塊方面較具優(yōu)勢,典型企業(yè)有羅姆、三菱電機、富士電機等。這些實力較為雄厚的SiC大廠成為車廠所依賴的對象。

從全球幾大SiC大廠的發(fā)展戰(zhàn)略來看,ST最早量產(chǎn)并大量應用于特斯拉,并用較低的價格搶占市場份額,以達到規(guī)模經(jīng)濟,其2019年收購Norstel,向上垂直整合發(fā)展,且在向8英寸過度。與此同時,Wolfspeed和羅姆也通過向下垂直整合的方式推動產(chǎn)品開發(fā),并向8英寸過渡以達到器件級別的價格競爭力;而英飛凌則是遵循12英寸硅基IGBT和SiC雙輪發(fā)展,在封裝上有規(guī)模價格優(yōu)勢。

此外,還包括一些Tier1廠商和主機廠也在布局參與第一梯隊的競爭。博世、大陸等Tier 1廠商都紛紛推出了電驅動模塊,且部分已經(jīng)量產(chǎn)落地,憑借自身在機械制造領域的深厚經(jīng)驗,在電機、減速器領域的優(yōu)勢較為明顯。同時,在主機廠布局方面,芯聚能半導體總裁周曉陽表示,吉利汽車、大眾及比亞迪等企業(yè)布局OBC領域,特斯拉、豐田、本田、比亞迪,吉利及蔚來等企業(yè)積極布局主驅,而DC-DC領域主要有特斯拉、吉利汽車、比亞迪等公司。由于行業(yè)發(fā)展很快,目前這個領域會有越來越多的玩家進入。

而國內(nèi)的一些SiC企業(yè)也開始加入這個行列,漸漸分得一杯羹。襯底領域,國內(nèi)較為領先的企業(yè)有天科合達、山東天岳等,根據(jù)CASA統(tǒng)計,2020年上半年兩家SiC襯底合計市占率市占率達到7.9%;外延領域國內(nèi)較領先的企業(yè)有瀚天天成、東莞天域等;器件設計方面,國內(nèi)泰科天潤、斯達半導、中車時代、基本半導體等也在加快SiC器件研發(fā)及擴產(chǎn)。

此外,三安光電在底材生成、模塊設計和封裝環(huán)節(jié)具備了一定的能力,是國內(nèi)少有的形成SiC垂直產(chǎn)業(yè)鏈布局的廠商,目前已完成650V和1200V SiC器件的布局。三安光電在長沙投資160億于SiC等化合物三代半垂直產(chǎn)業(yè)鏈,資本開支力度遠超國外廠商,并且還通過收并購等操作向襯底等上游延伸。目前,公司完成SiC器件產(chǎn)品線的覆蓋,但距離世界一流水平還有一定差距。

整體來看,目前國內(nèi)外產(chǎn)業(yè)鏈在各環(huán)節(jié)仍有一定差距。國外襯底正從6英寸向8英寸轉移,國內(nèi)仍處于4英寸至6英寸過渡階段;國內(nèi)外延質量較國外仍有提升空間;SiC二極管國內(nèi)外發(fā)展均較成熟,但國內(nèi)MOSFET進度較緩;封裝設備國產(chǎn)化率低;國內(nèi) SiC車規(guī)級產(chǎn)品可靠性驗證經(jīng)驗欠缺;僅少數(shù)領域應用開始滲透,未來批量應用空間更大。

技術和產(chǎn)業(yè)的升級機遇期往往千載難逢,國產(chǎn)企業(yè)肯定不會放過這個機會。對電動車產(chǎn)業(yè)鏈來講,特斯拉用SiC在前,400V電池系統(tǒng)的技術和市場紅利被特斯拉贏者通吃。如果國產(chǎn)電動車品牌再去深度耕耘400V平臺,將會長期在品牌定位、快充和整車技術上被特斯拉壓制。

國產(chǎn)電動車品牌要做出絕對優(yōu)勢,只能主動尋求差異化,另辟蹊徑,大刀闊斧的快速占領800V電池系統(tǒng)的品牌記憶、超級快充、整車技術和市場定位高地,才能在超級快充和整車效率上超越競爭對手。電池走800V系統(tǒng),主驅走SiC路線,能把國產(chǎn)電池電機和國產(chǎn)SiC功率芯片串起來,同時快速拉通國內(nèi)SiC技術和供應資源,能走出具有優(yōu)勢的中國新能源汽車產(chǎn)業(yè)之路。

盡管目前800V對于整體的絕緣提出了挑戰(zhàn),但其已經(jīng)成為了一個高端車挑戰(zhàn)的平臺,相比400V的主要優(yōu)勢來自于高功率下的效率差異和快充差異。據(jù)了解,目前開發(fā)大功率快充在新造車浪潮里處在一個加速狀態(tài),在800V和未來1200V版本的高壓電芯當中,SiC將大顯身手,2023年基本是市場大爆發(fā)的狀態(tài)。

另外,單晶尺寸的增加往往會伴隨結晶質量的下降,SiC襯底從1-8英寸不等,主流尺寸為4~6英寸。尺寸越大,生產(chǎn)效率越高,但生產(chǎn)品質越難控制,因此目前6英寸主要用于二極管,4英寸主要用于MOSFET。由于6英寸的硅晶圓產(chǎn)線可以升級改造成用于生產(chǎn)SiC器件,所以預計6英寸SiC襯底的高市占率會維持較長時間。據(jù)Wolfspeed官方介紹,世界領先的SiC芯片制造商從6英寸晶圓量產(chǎn)轉向8英寸量產(chǎn),使每個晶圓的芯片數(shù)產(chǎn)出近乎翻倍,可滿足全球對于卓越的電動車動力系統(tǒng)日益增長的需求。

市場和技術趨勢的不斷演進,給整車帶來機遇,也是功率芯片和行業(yè)廠商的機遇。

SiC業(yè)務產(chǎn)業(yè)化時間已超10年,直到近年來才一躍成為半導體產(chǎn)業(yè)的“希望之星”。全球電動汽車市場的迅速崛起,助推了SiC市場的“主流化”。未來5年將很可能成為嶄新的賽道。

羅姆首席戰(zhàn)略官Kazuhide Ino曾表示,“芯片廠商已經(jīng)共同打造了SiC市場,現(xiàn)在到了彼此競爭的階段。”目前的SiC產(chǎn)業(yè),技術和市場遠未定型,鹿死誰手也沒有定論。任何參與者都有機會成為大玩家,或者破產(chǎn)出局。

令人欣喜的是,本土企業(yè)積極發(fā)力,擠壓塑造整個鏈條,在每一個環(huán)節(jié)都試圖滲透介入,儼然已成為SiC功率芯片市場上正在迅速崛起的新勢力。

車載高算力AI芯片漸成主流

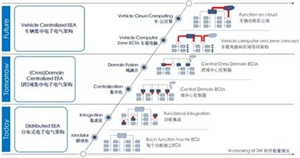

在早期,汽車電子是以分布式 ECU 架構為主流,每個單獨的模塊都擁有自己的ECU,此時芯片的計算能力相對較弱。隨著汽車電子化程度的提高,復雜的功能推動傳統(tǒng)的分布式架構向中心化架構發(fā)展,汽車架構從分布到集中,汽車芯片從 MCU 到 AI 芯片汽車電子電氣架構正從分布式走向集中式,產(chǎn)生算力更高的域控制器芯片需求。

車規(guī)級AI芯片是未來智能化汽車的“大腦”。不同于以CPU運算為主的MCU,在此升級過程中,僅依靠CPU的算力與功能早已無法滿足汽車智能化所需,將CPU、GPU、DSP以及FPGA、ASIC等通用/專用芯片異構融合的SoC方案被推至臺前,成為各大AI芯片廠商算力軍備競賽的主賽道。自動駕駛對于芯片算力的要求有著質的飛躍,現(xiàn)階段 L2 級別自動駕駛計算量已達10TOPS、L3級別需要60TOPS、L4級別算力將超過100TOPS。

博世經(jīng)典的電子電氣架構演進圖,詮釋了汽車電子電氣架構將經(jīng)歷的三大階段、六小階段的發(fā)展歷程。

電動汽車電子電氣架構演進圖(來源:博世)

整車電子電氣從分布式走向中心化成為一種趨勢,當汽車電子電氣架構形成域的概念后,將產(chǎn)生算力更高的域控制器芯片的需求。

以當前各等級自動駕駛汽車的單車價值量的測算值為基準,未來五年隨著汽車智能化集成化程度的提升、對AI芯片的要求和性能隨之提升,AI芯片的單車價值量會以5%的年復合增長率增長。興業(yè)證券分析師預計,全球汽車級 AI 芯片的市場規(guī)模將在2025年達到113億美元,到2030年達到236億美元,年復合增長率預計可達30.79%;同時,中國汽車級AI芯片的市場規(guī)模將在2025年達到68億美元,到2030年達到124億美元以上,年復合增長率預計可達28.14%。

市場應用方面,各大車企今年上市的新車型開啟了AI芯片上車的時代,其中英偉達、高通、Mobileye的市場占有率較高:Mobileye在智能駕駛領域起步早,高通、英偉達則分別在智能座艙、自動駕駛領域處于領先位置。同時,自主AI芯片廠商同樣具有較強競爭力,以地平線和華為為代表:極狐阿爾法S和賽力斯SF5搭載華為AI芯片和計算平臺,嵐圖FREE和智己L7搭載地平線征程系列芯片。

傳統(tǒng)汽車控制類芯片MCU格局基本穩(wěn)定,而智能駕駛的發(fā)展使車載AI芯片迎來多元化的競爭格局。在過去的幾十年里,在汽車電子芯片領域,主流供應商以歐美和日本廠商為主,外來者鮮少打破此格局。但是隨著汽車行業(yè)智能化的發(fā)展,芯片和軟件在汽車中占比將逐步提升,在此趨勢下,在傳統(tǒng)的車載MCU廠商如ST、NXP、英飛凌、瑞薩電子等發(fā)力研究自動駕駛方案的同時,消費級芯片廠商及人工智能公司也進入車規(guī)級領域,比如英特爾,英偉達,高通等。除此之外,國內(nèi)的一些科技公司開始自主研發(fā)芯片產(chǎn)品,如華為、地平線、百度、黑芝麻智能等。

回顧車載AI芯片的發(fā)展歷程,可劃分為兩個階段:

(1)低級別輔助駕駛發(fā)展的時代

L1~L2級自動駕駛技術興起之后,自動駕駛芯片市場長期被Mobileye和賽靈思兩個玩家所掌控,截至2020年,前者的年出貨量接近2000萬片,后者則超過700萬片。2020年10 月,AMD宣布收購賽靈思,截止2017年Mobileye稱,已有25家汽車制造商的2700萬輛汽車使用了其駕駛輔助系統(tǒng),市場份額超過70%。

Mobileye擅長視覺技術,以計算機視覺技術見長,致力于自動駕駛的視覺方案,主打功能強大、低功耗的EyeQ系列芯片。EyeQ系列產(chǎn)品覆蓋國內(nèi)外各大傳統(tǒng)車企和新勢力,于2019-2021年密集上市。憑借輔助駕駛領域的高性能、低功耗的技術方案,Mobileye的產(chǎn)品已在福特、上汽、寶馬、沃爾沃、威馬、長城、廣汽、一汽等傳統(tǒng)老牌車企以及蔚來、理想、小鵬等造車新勢力上上車。

賽靈思擅長感知計算,推出Zynq UltraScale+ MPSoC的多個產(chǎn)品系列,處理和計算毫米波雷達感知到的數(shù)據(jù)。將攝像頭和雷達的感知能力結合起來使用,可以實現(xiàn)L2級自動駕駛技術。同時,L2級自動駕駛普遍使用Mobileye提供的視覺感知方案(攝像頭和EyeQ芯片)+毫米波雷達(內(nèi)載賽靈思的計算芯片)硬件架構,因此該市場一直被Mobileye和賽靈思占據(jù)。

(2)高級別自動駕駛階段

L3功能量產(chǎn)車密集發(fā)布,電子電氣架構向域集中式發(fā)展,帶來更高性能的座艙、自動駕駛芯片需求。目前主要是智能座艙和自動駕駛域的形成和發(fā)展,需要更高級別的AI芯片提供支持。芯片作為預埋硬件,在后續(xù)軟件優(yōu)化升級后與之匹配,實現(xiàn)智能駕駛功能的升級,因此,超越當前自動駕駛級別要求的芯片提前上車成為趨勢(現(xiàn)階段L2級別自動駕駛計算量已達10TOPS、L3級別需要60TOPS、L4級別算力將超過100TOPS)。

隨著智能座艙和自動駕駛的平行發(fā)展,高通、英偉達分別成為智能座艙、自動駕駛領域的領先者。

英偉達的Atlan芯片算力可達1000TOPS,目標瞄準 L4/L5 自動駕駛;將于2022年正式投產(chǎn)的Orin芯片采用7nm工藝,可實現(xiàn)每秒200TOPS運算性能,比上一代 Xavier提升7倍,功耗僅為45W。可提供L2+高級輔助駕駛功能,升級到雙片后算力達到400TOPS,可提供L4級別自動駕駛方案,未來使用的GPU可進一步擴展算力,理論可達2000TOPS,為實現(xiàn) L5 預留充足硬件能力;采用12nm工藝的Xavier功耗僅為30W。

高通在智能座艙領域占統(tǒng)治地位,并開發(fā)高度可擴展、開放、完全可定制化的SnapdragonRide平臺,提供功耗高度優(yōu)化的自動駕駛解決方案,長城汽車將在2022年推出的高端車型上率先采用具備強大性能的Snapdragon Ride平臺。高通的驍龍Ride SoC搭載第六代高通Kryo CPU與第六代Adreno GPU,算力達700-760TOPS,配合加速器和自動駕駛堆棧的獨特組合為汽車制造商提供了可擴展的解決方案,旨在支持自動駕駛系統(tǒng)的三個行業(yè)領域:即用于車輛的 L1/L2 主動安全ADAS、L2+便捷ADAS,以及L4/L5全自動駕駛。

當前,進入智能座艙和自動駕駛領域的廠商除了高通、英偉達、Mobileye等國外廠商外,地平線、華為、黑芝麻智能等本土廠商也不斷涌現(xiàn),隨著新型AI芯片的不斷推出,已涵蓋L1至L4級全自動駕駛功能。

以地平線為例,地平線擁有國內(nèi)首款車規(guī)芯片,今年最新推出的征程五代芯片算力達96TOPS,最高可支持L4自動駕駛等級,對標英偉達 Orin、MobileyeEyeQ5,實際性能超過特斯拉FSD芯片。其征程6也已投入研發(fā),預計2023年發(fā)布,2024年實現(xiàn)量產(chǎn)。此外,地平線的征程二代芯片不僅實現(xiàn)了中國車規(guī)級 AI 芯片量產(chǎn)的零突破,也補齊了國內(nèi)自動駕駛產(chǎn)業(yè)生態(tài)建設的關鍵環(huán)節(jié)。

客戶合作方面,英偉達和高通是主要參與廠商,擁有眾多整車廠/Tier1客戶。奧迪、奔馳、現(xiàn)代、奇瑞、沃爾沃、路虎、廣汽等眾多傳統(tǒng)車企選擇英偉達和高通;造車新勢力方面,英偉達和高通拿下了蔚來、理想、小鵬、零跑、威馬、天際等最新車型的訂單,將頭部造車新勢力一網(wǎng)打盡。Mobileye與英偉達和高通的客戶重復度高,但合作領域差異較大,英偉達在自動駕駛領域占據(jù)優(yōu)勢,高通的重心為智能駕駛艙,Mobileye雖在輔助駕駛階段占統(tǒng)治地位,但在自動駕駛和智能駕駛艙領域不再有強競爭力。

自主AI芯片廠商發(fā)展勢頭迅猛,華為和地平線與多與造車新勢力合作,搭載車型陸續(xù)上市。地平線征程系列芯片已搭載或即將搭載于長安 UNI-T、奇瑞螞蟻、上汽智己、傳祺 GS4 Plus、嵐圖 FREE、思皓 QX、大通 MAXUSMIFA等多款車型上。華為的車載AI芯片包括座艙領域的麒麟芯片和自動駕駛領域的昇騰芯片,在工藝、功耗、算力等方面保持領先水平。產(chǎn)品應用方面,除了在極狐Alpha S華為Hi版和小康塞力斯上應用外,與上汽、吉利、江淮、一汽紅旗、東風汽車等車企也開展了深度合作。

綜合技術、產(chǎn)品、客戶、規(guī)模、量產(chǎn)節(jié)奏,結合未來汽車電子電氣架構和智能化的發(fā)展趨勢,可以看到,在車載AI芯片領域,高通、英偉達和Mobileye占據(jù)龍頭;自主品牌近兩年發(fā)展迅速,產(chǎn)品更新速度快,與國內(nèi)整車廠進行廣泛合作,地平線、華為、黑芝麻智能等具備較強的國產(chǎn)替代實力。

另一方面,國內(nèi)車規(guī)芯片已上升到國家戰(zhàn)略層面,芯片“國產(chǎn)化”成為新浪潮。2020年2月,國家發(fā)改委等11部委聯(lián)合發(fā)布《智能汽車創(chuàng)新發(fā)展戰(zhàn)略》,明確提出突破智能計算平臺以及車規(guī)級芯片等關鍵技術;2020年8月,國務院印發(fā)《新時期促進集成電路產(chǎn)業(yè)和軟件產(chǎn)業(yè)高質量發(fā)展的若干政策》,在研發(fā)政策上鼓勵高端芯片研發(fā)。

缺芯問題發(fā)生后,芯片國產(chǎn)化更是引起廣泛關注,2021年3月的兩會期間,陳虹提出了提高車規(guī)級芯片國產(chǎn)化率,建議制定車規(guī)級芯片“兩步走”的頂層設計路線:第一步由主機廠和系統(tǒng)供應商共同推動,扶持重點芯片企業(yè),幫助芯片企業(yè)首先解決技術門檻較低的車規(guī)級芯片國產(chǎn)化問題,提升其車規(guī)級國產(chǎn)化體系能力; 第二步主要由芯片供應商推動,形成芯片供應商內(nèi)生動力機制,解決技術門檻高的車規(guī)級芯片國產(chǎn)化問題。隨著支持車規(guī)芯片國產(chǎn)化的政策陸續(xù)推出,將實現(xiàn)車規(guī)級芯片企業(yè)從外部到內(nèi)部的動力轉換,芯片“國產(chǎn)化”必將成為新的浪潮。

寫在最后

在特斯拉斬獲大單,Wolfspeed等重要供應商股票大漲之際,Wolfspeed公司首席執(zhí)行官Gregg Lowe表示,汽車制造商正在“尋找供應保證”。

從SiC器件和車載AI芯片的發(fā)展形勢,我們可以看到電動汽車乃至智能汽車的到來,給半導體供應鏈帶來新的轉變的部分細節(jié)。但這僅僅是其中一個細節(jié),具體如傳感器等也都是半導體供應鏈下一個聚焦的目標,但受篇幅限制,我們不一一盡數(shù)

然而以點見面。任何一個新市場或新技術的爆發(fā)和應用,需求和供應向來都是相互映襯的關系,不只是單純的一方是否為另一方做好了準備,而是雙方是否都做好了準備,共同去創(chuàng)造新的賽道和可能性。

電動汽車市場的爆發(fā)離不開產(chǎn)業(yè)鏈企業(yè)的貢獻;產(chǎn)業(yè)鏈的完備和優(yōu)化,同樣繞不開市場需求的不斷驗證和試錯。相輔相成,大抵如此。