根據(jù)國信證券的調(diào)研報(bào)告顯示,在2020 年前8個(gè)月中國有近萬家(9335 家)企業(yè)轉(zhuǎn)投芯片行業(yè),同比增長1.2倍。A股半導(dǎo)體上市公司目前62家,新轉(zhuǎn)型做半導(dǎo)體的企業(yè)數(shù)量是存量的150倍。

從投資方面來看,根據(jù)云岫資本發(fā)布的《2021中國半導(dǎo)體投資深度分析與展望》顯示,過去一年,市場(chǎng)上有534個(gè)半導(dǎo)體公司獲得融資,總?cè)谫Y金額達(dá)1536億;其中融資額超過5億的大項(xiàng)目數(shù)量是46個(gè),數(shù)量上僅占8.6%,但總?cè)谫Y金額達(dá)992億,占據(jù)總?cè)谫Y金額的64.6%,龍頭效應(yīng)明顯。

從營收方面來看,根據(jù)中國半導(dǎo)體行業(yè)協(xié)會(huì)(CSIA)的統(tǒng)計(jì)數(shù)據(jù),中國集成電路產(chǎn)業(yè)銷售額從2016年的4335.5億元增長至2020年的8848億元,5年增長了超過一倍;2021年第一季度繼續(xù)保持高速增長,銷售額1739.3億元,同比增長率達(dá)18.1%。

無論從那個(gè)角度去觀察,都說了同一件事——國內(nèi)半導(dǎo)體市場(chǎng)的正在爆發(fā)。而促進(jìn)這個(gè)市場(chǎng)成長的則是每一個(gè)國內(nèi)半導(dǎo)體企業(yè)。在眾多類型的半導(dǎo)體企業(yè)當(dāng)中,又可以將之粗略地劃分為三類,由此也逐漸形成了中國半導(dǎo)體市場(chǎng)的三股力量。

耀眼的初創(chuàng)企業(yè)

初創(chuàng)企業(yè)是國內(nèi)這輪半導(dǎo)體熱潮的主角之一,尤其是在市場(chǎng)環(huán)境和政策的雙重推動(dòng)下,大筆的資金也砸向了這些初創(chuàng)半導(dǎo)體企業(yè)。

根據(jù)《科創(chuàng)板日?qǐng)?bào)》不完全統(tǒng)計(jì),2021年上半年,包括地平線、燧原科技、壁仞科技、瀚博半導(dǎo)體等在內(nèi)的國內(nèi)外芯片公司融資達(dá)27起,總?cè)谫Y金額超過200億。在這其中,云端AI芯片和GPU是這些初創(chuàng)半導(dǎo)體企業(yè)的主旋律。

而這些初創(chuàng)半導(dǎo)體企業(yè)之所以能夠在創(chuàng)立初期便受到資本市場(chǎng)的青睞,一方面是由于在人工智能技術(shù)的推動(dòng)下,新興應(yīng)用市場(chǎng)的崛起對(duì)GPU、云端AI芯片等產(chǎn)品需求的增加,另一方面則是因?yàn)樵谶@些賽道中,國內(nèi)芯片企業(yè)有機(jī)會(huì)與國際企業(yè)一爭(zhēng)高下,蘊(yùn)藏在他們身上的這些潛在價(jià)值,使得這些初創(chuàng)公司成為了國內(nèi)半導(dǎo)體行業(yè)發(fā)展當(dāng)中一股不可忽視的力量。

新興應(yīng)用的崛起,并不是也并不是憑空出現(xiàn)的,他們更像是踩在巨人肩上的一輪技術(shù)升級(jí)。例如,我們看到,傳統(tǒng)的無線技術(shù)經(jīng)過不斷的升級(jí),已經(jīng)發(fā)展到了WiFi 6時(shí)代,受惠于未來萬物互聯(lián)的發(fā)展前景,WiFi 6芯片也成為了眾多初創(chuàng)企業(yè)的選擇。

同時(shí),隨著WiFi 6芯片的成長,與此相關(guān)的射頻前端產(chǎn)品也同樣面臨著升級(jí),我們?cè)凇稛狒[的WiFi 6芯片賽道》中曾提到過,WiFi 6芯片未來將面臨著越來越細(xì)分化的局勢(shì),因此,這些領(lǐng)域也為初創(chuàng)企業(yè)帶來了機(jī)會(huì),包括朗力半導(dǎo)體、三伍微等企業(yè)都是這個(gè)賽道中值得關(guān)注的初創(chuàng)半導(dǎo)體企業(yè)。

此外,汽車領(lǐng)域?qū)τ诘谌雽?dǎo)體的需求,也促使大量的資金流向了于此相關(guān)初創(chuàng)半導(dǎo)體企業(yè)。以華為旗下的哈勃投資和湖北小米長江產(chǎn)業(yè)投資基金為代表的產(chǎn)業(yè)基金就投了多家涉及SiC、GaN的半導(dǎo)體公司,其中更是有一些公司正在準(zhǔn)備登錄科創(chuàng)板,而引起了行業(yè)的關(guān)注。

迎合新興市場(chǎng)的需求是國內(nèi)初創(chuàng)半導(dǎo)體企業(yè)數(shù)量增多的原因之一,除此之外,國產(chǎn)替代是促使國內(nèi)初創(chuàng)半導(dǎo)體企業(yè)數(shù)量增多的另一個(gè)原因。

由此,也出現(xiàn)了一些在傳統(tǒng)半導(dǎo)體市場(chǎng)尋找機(jī)會(huì)的初創(chuàng)企業(yè)。受到近些年來,貿(mào)易環(huán)境的變化和缺芯的影響,國內(nèi)半導(dǎo)體設(shè)備的發(fā)展為這類公司提供了一個(gè)機(jī)會(huì)——根據(jù)投資界的報(bào)道顯示,專注等離子體技術(shù)應(yīng)用的半導(dǎo)體設(shè)備初創(chuàng)公司稷以科技完成數(shù)千萬元戰(zhàn)略融資。

除此之外,越來越細(xì)分化的芯片市場(chǎng)和定制化的需求為向傳統(tǒng)半導(dǎo)體市場(chǎng)進(jìn)軍的初創(chuàng)企業(yè)提供了很多個(gè)選擇。例如,細(xì)分市場(chǎng)繁多的模擬芯片市場(chǎng),就推動(dòng)了一大批相關(guān)的初創(chuàng)企業(yè)的出現(xiàn)。

轉(zhuǎn)型的“芯”勢(shì)力

如果說,初創(chuàng)公司是由一群在半導(dǎo)體領(lǐng)域有著相當(dāng)經(jīng)驗(yàn)的有志之士來推動(dòng)的,他們的出現(xiàn)為我國半導(dǎo)體行業(yè)的發(fā)展帶來了新的力量,那么,在我國還存在著另外一股向半導(dǎo)體領(lǐng)域做轉(zhuǎn)型的企業(yè),他們同樣是我國半導(dǎo)體產(chǎn)業(yè)的新力量。

以聞泰科技和富士康為代表的手機(jī)代工龍頭開始跨界涉足半導(dǎo)體領(lǐng)域,芯片制造是他們進(jìn)入半導(dǎo)體領(lǐng)域的突破點(diǎn),而收購則是他們所采用的方式。

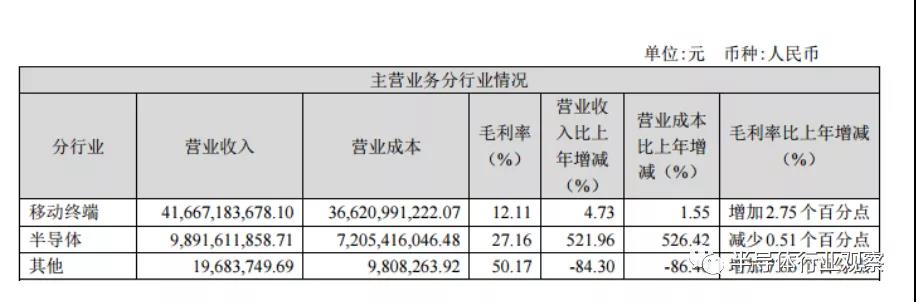

同時(shí),通過對(duì)安世半導(dǎo)體的收購,聞泰科技在半導(dǎo)體領(lǐng)域的營收也出現(xiàn)明顯的進(jìn)步。根據(jù)其2020年年報(bào)數(shù)據(jù)顯示,2020年聞泰科技半導(dǎo)體業(yè)務(wù)實(shí)現(xiàn)收入98.9 億元,同比暴增521.96%。

在此基礎(chǔ)之上,去年7月,聞泰科技發(fā)布公告稱,其58億元定增項(xiàng)目溢價(jià)完成。根據(jù)其定增計(jì)劃顯示,聞泰科技募集資金主要應(yīng)用于安世中國先進(jìn)封測(cè)平臺(tái)及工藝升級(jí)項(xiàng)目、云硅智谷4G/5G半導(dǎo)體通信模組封測(cè)和終端研發(fā)及產(chǎn)業(yè)化項(xiàng)目(聞泰昆明智能 制造產(chǎn)業(yè)園項(xiàng)目(一期))。從中便可以看出,聞泰科技正在試圖擴(kuò)大其在半導(dǎo)體領(lǐng)域的優(yōu)勢(shì)。

在今年,聞泰科技旗下的安世半導(dǎo)體將獲得NWF晶圓廠的100%所有權(quán),也是他們擴(kuò)大在半導(dǎo)體領(lǐng)域,尤其是汽車半導(dǎo)體領(lǐng)域的又一新動(dòng)作。根據(jù)NWF官網(wǎng)資料顯示,目前NWF,最大產(chǎn)能可擴(kuò)充至每月44000片8吋晶圓,主要從事0.18μm-0.7μm工藝制程的半導(dǎo)體芯片制造,主要產(chǎn)品為應(yīng)用于汽車行業(yè)的MOSFET、IGBT芯片,以及CMOS、模擬芯片。此外,NWF還具備化合物半導(dǎo)體(主要是SiC和GaN)開發(fā)能力。

富士康近些年來也在晶圓制造和封測(cè)領(lǐng)域新動(dòng)作頻頻。在今年當(dāng)中,據(jù)華爾街日?qǐng)?bào)的報(bào)道顯示,富士康宣布收購宏旺6英寸晶圓廠進(jìn)而布局車用芯片領(lǐng)域,據(jù)悉,該工廠生產(chǎn)的6英寸晶圓主要用于制造電動(dòng)汽車中關(guān)鍵的SiC功率組件。

提到轉(zhuǎn)型,在這里就不得不提到韋爾股份,在收購豪威及思比科等芯片廠商以后,韋爾股份就形成了以圖像傳感器產(chǎn)品、觸控與顯示驅(qū)動(dòng)集成芯片和其他半導(dǎo)體器件產(chǎn)品為大三核心產(chǎn)品的企業(yè)。

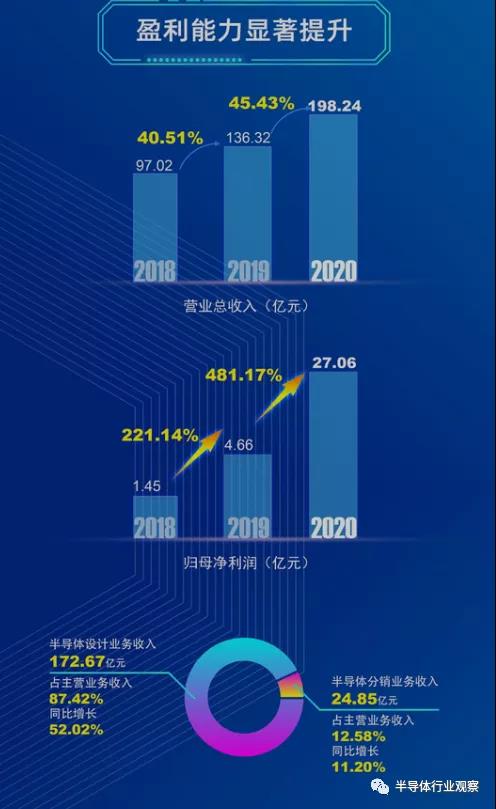

通過收購,韋爾股份也在營收上實(shí)現(xiàn)了快速增長——根據(jù)韋爾股份所發(fā)布的2020年財(cái)報(bào)顯示,從2018年到2020年,韋爾股份的營業(yè)收入從97.02億元上升至198.24億元,每年的營收增長都在保持在40%以上。就2020年的營收構(gòu)成來看,韋爾股份轉(zhuǎn)型后的半導(dǎo)體設(shè)計(jì)業(yè)務(wù)的營收也超過了其傳統(tǒng)業(yè)務(wù)(半導(dǎo)體分銷業(yè)務(wù))的營收,實(shí)現(xiàn)了172.67億元的收入,占總營收的87.42%。顯然,半導(dǎo)體設(shè)計(jì)業(yè)務(wù)已然成為了韋爾股份的主要營收來源。

(韋爾股份盈利情況 圖片來源:豪威科技官方微信)

除了這些類型的企業(yè)以外,國內(nèi)也有不少家電企業(yè)也在試圖向芯片領(lǐng)域靠攏,其中,TCL也是向半導(dǎo)體領(lǐng)域做轉(zhuǎn)型的代表之一。半導(dǎo)體行業(yè)觀察在此前發(fā)布的《TCL的泛半導(dǎo)體野心》一文當(dāng)中,也曾盤點(diǎn)過這家公司在半導(dǎo)體業(yè)務(wù)方面的布局。

從這些轉(zhuǎn)型發(fā)展半導(dǎo)體業(yè)務(wù)的新力量來說,他們之前在各個(gè)領(lǐng)域中的積累,為他們提供了進(jìn)軍半導(dǎo)體行業(yè)資本,借以收購的方式,這些轉(zhuǎn)型企業(yè)也迅速在半導(dǎo)體領(lǐng)域獲得了看得見的盈利。而對(duì)于國內(nèi)半導(dǎo)體產(chǎn)業(yè)來說,這些系統(tǒng)廠商向半導(dǎo)體領(lǐng)域的發(fā)展,或?qū)O大地促進(jìn)芯片的國產(chǎn)化發(fā)展。

除了這些重心業(yè)務(wù)開始向半導(dǎo)體領(lǐng)域發(fā)展的跨界企業(yè)外,本身就涉及一些半導(dǎo)體業(yè)務(wù)的公司也在做轉(zhuǎn)型,這部分的企業(yè)的轉(zhuǎn)型多是為了適應(yīng)新興應(yīng)用的發(fā)展,在新需求的推動(dòng)下,這類公司開始進(jìn)行多線布局。

三安光電是其中之一,他們?cè)?020年半年報(bào)中表示,國內(nèi)化合物半導(dǎo)體集成電路具有廣闊的市場(chǎng)空間,發(fā)展?jié)摿薮螅?dāng)前正處于產(chǎn)業(yè)的起飛階段。因此,他們也針對(duì)化合物半導(dǎo)體進(jìn)行了全面的布局——去年,三安光電發(fā)布公告稱,公司將以投資160億元現(xiàn)金在長沙成立子公司投資建設(shè)第三代半導(dǎo)體產(chǎn)業(yè)園。

結(jié)合當(dāng)前國內(nèi)第三代半導(dǎo)體主要由國外公司主導(dǎo)的市場(chǎng)情況,三安發(fā)展化合物半導(dǎo)體也被視為是能夠促進(jìn)國產(chǎn)替代的一個(gè)機(jī)會(huì)——根據(jù)公司去年的中報(bào)顯示,公司出貨客戶數(shù)量實(shí)現(xiàn)突破,截至 2020 年上半年,公司 GaAs 出貨客戶累計(jì)將近100家,氮化鎵射頻產(chǎn)品重要客戶產(chǎn)能正逐步爬坡。

從這些轉(zhuǎn)型的“芯”力量中看,這些企業(yè)在半導(dǎo)體業(yè)務(wù)上的發(fā)展有著較為明顯的進(jìn)步,從另外一方面看,他們的出現(xiàn)也為國內(nèi)半導(dǎo)體產(chǎn)業(yè)的發(fā)展以及國產(chǎn)化的發(fā)展按下了快進(jìn)鍵。

不容忽視的傳統(tǒng)半導(dǎo)體企業(yè)

當(dāng)然國內(nèi)半導(dǎo)體產(chǎn)業(yè)除了新力量之外,市場(chǎng)需求也為國內(nèi)市場(chǎng)的傳統(tǒng)半導(dǎo)體廠商帶來了發(fā)展機(jī)遇。傳統(tǒng)半導(dǎo)體公司的升級(jí),也是國內(nèi)半導(dǎo)體產(chǎn)業(yè)發(fā)展過程中的中流砥柱。

我國傳統(tǒng)半導(dǎo)體企業(yè)的升級(jí),可以分為兩個(gè)部分來看,一方面是他們?yōu)檫m應(yīng)新興領(lǐng)域的發(fā)展,基于自身的實(shí)力,在技術(shù)和產(chǎn)品方面的升級(jí),另一方面則是在芯片制造方面的升級(jí)。

技術(shù)的升級(jí)是這個(gè)時(shí)代賦予在每個(gè)半導(dǎo)體廠商身上的重任,在晶圓代工領(lǐng)域,以中芯國際為代表的國內(nèi)廠商正在向更先進(jìn)的工藝發(fā)起進(jìn)攻;在封測(cè)領(lǐng)域,以長電科技、通富微電、天水華天為代表的國內(nèi)廠商也在布局當(dāng)下市場(chǎng)所重視的先進(jìn)封裝技術(shù);在芯片設(shè)計(jì)領(lǐng)域,以華為、紫光集團(tuán)等企業(yè)為代表的廠商也在逐漸縮小與國際芯片巨頭之間的差距……而在更加細(xì)分的市場(chǎng),我國芯片廠商也在多個(gè)領(lǐng)域得以不斷突破,例如在模擬芯片領(lǐng)域、MCU領(lǐng)域,國內(nèi)廠商也都基于其原有產(chǎn)品,開始向更多的領(lǐng)域做拓展,他們也均有不俗的表現(xiàn)。在我們此前發(fā)布的《中國芯片廠商的突圍》一文當(dāng)中,我們也看到一些傳統(tǒng)半導(dǎo)體廠商在細(xì)分領(lǐng)域的發(fā)展,已經(jīng)搶占到了一定的份額,而這也說明了,我國芯片廠商的實(shí)力被市場(chǎng)所認(rèn)可。

在芯片制造方面,我們?cè)谶@里所講的不是晶圓代工廠或是封測(cè)廠商的進(jìn)步,而是國內(nèi)一些芯片廠商正在向IDM模式靠攏,他們?cè)谛酒圃旆矫娴牟季帧?/p>

促使國內(nèi)廠商布局芯片制造能力的原因,在《缺芯時(shí)代,IDM優(yōu)勢(shì)凸顯》一文中曾有專家指出,對(duì)于某些領(lǐng)域而言,芯片短缺預(yù)計(jì)將至少持續(xù)到2023年,這意味著我們?cè)诤荛L一段時(shí)間內(nèi)都需應(yīng)對(duì)全球供應(yīng)短缺的困境。IDM(垂直整合制造工廠)模式是一個(gè)可行的解決方案,能幫助緩解一定程度上的壓力。

而從長遠(yuǎn)來看,國內(nèi)芯片廠商開始布局芯片制造能力的原因更在于定制化芯片的增多。從目前市場(chǎng)的情況來看,許多公司自研芯片的目的不是為了降成本,而是通過自研芯片為主業(yè)務(wù)帶來量質(zhì)的提升和能夠差異化競(jìng)爭(zhēng)的產(chǎn)品。而我們都知道,在先進(jìn)工藝發(fā)展遇到瓶頸之時(shí),封裝技術(shù)已經(jīng)成為了能夠?qū)崿F(xiàn)產(chǎn)品差異化的重要技術(shù)之一,因此,發(fā)展垂直整合制造或許能夠更好地發(fā)揮產(chǎn)品的優(yōu)勢(shì)。

尤其對(duì)于某些細(xì)分領(lǐng)域來說,例如CIS、功率器件等領(lǐng)域,在這些不需要最先進(jìn)的工藝做支持的領(lǐng)域當(dāng)中,他們所采用的特殊工藝,也是近年來代工廠的營收來源之一。而隨著新興應(yīng)用對(duì)于功率器件等產(chǎn)品的需求增加,也這些廠商帶來了走向IDM的機(jī)會(huì)。

以功率器件領(lǐng)域?yàn)槔诎雽?dǎo)體行業(yè)觀察此前發(fā)布的《代工廠轉(zhuǎn)型IDM的“反潮流”》一文當(dāng)中就曾寫過華潤微轉(zhuǎn)向IDM模式背后的理由——華潤微電子公開資料顯示,其采用 IDM 經(jīng)營模式,主要原因?yàn)楣β拾雽?dǎo)體等產(chǎn)品更加需要設(shè)計(jì)研發(fā)與制造工藝及封裝工藝緊密結(jié)合,IDM 經(jīng)營模式能夠更好整合內(nèi)部資源優(yōu)勢(shì),更有利于積淀技術(shù)及形成產(chǎn)品群,并根據(jù)客戶需求進(jìn)行高效的特色工藝定制。同時(shí),基于晶圓制造、封裝測(cè)試等環(huán)節(jié)的雄厚生產(chǎn)資源,其還能滿足自身產(chǎn)品生產(chǎn)需要外的產(chǎn)能用于服務(wù)半導(dǎo)體行業(yè)內(nèi)其他企業(yè)。

寫在最后

從整體上看,新興應(yīng)用的出現(xiàn)促進(jìn)了全球半導(dǎo)體行業(yè)的再次繁榮,其中,中國作為可以為新興應(yīng)用提供發(fā)展條件的市場(chǎng)之一,也對(duì)半導(dǎo)體有了更大的需求,進(jìn)而促進(jìn)了國內(nèi)半導(dǎo)體產(chǎn)業(yè)的發(fā)展,由此也刺激了一批初創(chuàng)公司在新興應(yīng)用的需求下尋找機(jī)會(huì)。

另一方面,向數(shù)字化方向發(fā)展已經(jīng)成為了一種趨勢(shì),而數(shù)字化的到來更為依賴半導(dǎo)體,這也使得圍繞著半導(dǎo)體產(chǎn)業(yè)的競(jìng)爭(zhēng)愈加激烈,國產(chǎn)化的呼聲也越加高漲。伴隨著這種聲音的出現(xiàn),也意味著國內(nèi)半導(dǎo)體企業(yè)將迎來新的市場(chǎng)機(jī)會(huì),而借以此,更有可能為半導(dǎo)體產(chǎn)業(yè)帶來一些改變。因此,在這種趨勢(shì)之下,國內(nèi)半導(dǎo)體企業(yè)無論是從數(shù)量上還是投資上都得到了增長。

回過頭來看,無論是初創(chuàng)企業(yè)和轉(zhuǎn)型企業(yè)為國內(nèi)半導(dǎo)體產(chǎn)業(yè)帶來的新力量,還是國內(nèi)傳統(tǒng)半導(dǎo)體廠商的中堅(jiān)力量,中國半導(dǎo)體企業(yè)從多條路徑進(jìn)行追擊,都為國內(nèi)半導(dǎo)體產(chǎn)業(yè)的發(fā)展帶來了新的活力,或許他們?cè)趪鴥?nèi)半導(dǎo)體領(lǐng)域所扮演的角色有所不同,但不能否認(rèn)的是,他們?cè)诎雽?dǎo)體領(lǐng)域的諸多嘗試,都將是我國半導(dǎo)體產(chǎn)業(yè)未來得以發(fā)展的機(jī)會(huì)。但這條路,道阻且長。